2018Q3表现最出人意外的7个药物

华尔街分析师一贯喜欢利用其卓越的算法能力来预测一个公司的未来财富究竟是增长或是下跌,但季度盈利报告往往可以显示出其研判能力的极限,2018年Q3也不例外。尽管一些行业趋势以正常的方式继续延续,例如制药公司高调吹嘘推出新产品的能力,以及保护品牌专营权的能力,但仍有一些出乎公司高管和投资银行的意料。

近日,国外生物制药网站BioPharma Dive发文,列出了生物制药领域在2018Q3销售表现最出乎意料的7个品牌药。以下是具体详情:

1、Dupixent

该药由赛诺菲/再生元研制,2018Q3销售额比预期要好。根据Cowen & Co的数据,赛诺菲和再生元的销售总额为2.25亿欧元(约合2.61亿美元),比行业分析师共识预测高出大约1000万美元。

虽然今年早些时候出现了一些波折,但最近的监管胜利应该有助于支撑该药的未来成功。Dupixent于2017年3月底获美国FDA批准,成为全球首个治疗中重度特应性皮炎的生物制剂。在赛诺菲和再生元公布各自2018Q3收入的前几天,Dupixent获FDA批准了一个新的适应症,用于中度至重度哮喘青少年及成人患者的治疗。

投资银行瑞杰金融分析师Laura Chico本月初指出,再生元的高管们认为Dupixent将进入目前依赖口服皮质类固醇的大约25-30万患者群体。Laura Chico预计,在美国哮喘市场中,Dupixent在2018年将达到2500万美元、2019年达到3.69亿美元、2020年将达到10亿美元销售额。

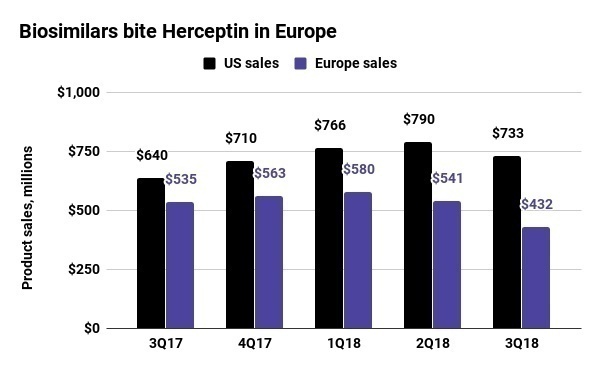

2、赫赛汀

赫赛汀由罗氏研制,该公司认为,包括血友病药物Hemlibra、多发性硬化症药物Ocrevus、免疫肿瘤学药物Tecentriq在内的新一波产品将能够抵消其投资组合中因生物仿制药竞争所致的预期损失。然而,投资者似乎显得更加谨慎。

赫赛汀是罗氏的一款重磅乳腺癌药物,也是该公司第二大畅销药。最近公布的2018Q3业绩报告显示,赫赛汀在欧洲市场下跌21%。罗氏首席执行官Daniel O’Day解释称,其中大约60%的下跌是由于价格下降所致,另外40%是由于销量下降所致,而这二者都不能完全归因于欧洲2款赫赛汀生物仿制药的上市。

然而,对于赫赛汀及另2款即将面临生物仿制药竞争的关键产品美罗华、安维汀而言,这是一个不详的征兆。罗氏预计,在接下来的几个季度,赫赛汀在欧洲市场的销售额将进一步被生物仿制药所侵蚀。

3、Humira(欧洲)

Humira是艾伯维的超级重磅产品,该药也是全球最畅销的药物,2017年全球销售达到了180亿美元。据估计,艾伯维净收入的大约60%来自于Humira。虽然Humira在美国市场的生物仿制药威胁被推迟到了2023年,但在欧洲市场,自10月16日以来已有4款生物仿制药上市。

艾伯维高管在2018Q3业绩报告中指出,在欧洲上市的4款生物仿制药,其折扣从10%至80%。考虑到欧洲生物仿制药竞争,艾伯维预计,Humira今年在国际市场销售额将达到63亿美元,同比增长4%。同时,该公司预计今年美国市场将增长近11%,其投资组合在2019年也将实现2位数的盈利增长。

瑞士信贷分析师Vamil Divan在接受BioPharma Dive采访时表示,在未来几个季度,我们会密切关注这一情况。

4、Repatha

Repatha由安进研制,该药是一款PCSK9抑制剂类新型降脂药。今年10月底,瑞穗金融分析师Salim Syed在一份报告中写道,Repatha在2018Q3的全球收入看起来“有些疲软”,仅为1.2亿美元,低于投资银行1.64亿美元的预期,也低于第三方1.63亿美元的共识预测。

而在此前的几个季度中,Repatha销量保持适度但稳定的增长。Repatha和赛诺菲/再生元的同类竞品Praluent均于2015年获得美国FDA批准,2个产品均没有达到华尔街分析师的商业预期。

2个产品均表现出很强的降低胆固醇的作用,但其价格标签却并不受付款方待见。虽然安进和赛诺菲起初抵制关于高药价的批评,不过就在最近,双方已降低了产品价格,以保证保险覆盖面和进入处方集。

安进商业运营主管Murdo Gordon在10月底谈到公司收入时表示,尽管较低的价格可能会影响Repatha的近期销售,但随着计划的更新,这一重要的降脂药物将会更加容易获得、使更多的患者可负担得起,从而对销量增长产生积极的影响。

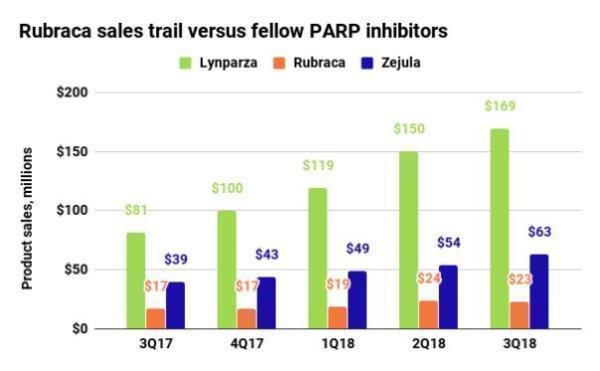

5、Rubraca

Rubrac由Clovis Oncology公司研制,该药是一种PARP抑制剂,于2016年底获美国FDA批准治疗卵巢癌。然而,该药上市2年来,并没有给Clovis公司带来多少收入。

公平地讲,Rubrac的2个主要竞争对手——阿斯利康的Lynparza和Tesaro的Zejula,也没有带来多少收入,但这2个药物的销售额正在攀升。在2018Q3,Lynparza销售额达到了1.69亿美元,符合行业分析师预期,而Zejula销售额为6300万美元,超过了预期。而相比之下,Rubrac的销售额仅为2300万美元,非常令人失望。

Clovis公司首席执行官Patrick Mahaffy试图解释是什么原因导致了公司盈利的逆风向,包括:PARP抑制剂对卵巢癌二线维持治疗的渗透已达到“相对平缓”,并称Rubrac目前仅占有总体PARP市场的20%份额。当前,该公司一直在努力打造Rubrac的标签,使之更具竞争力。然而,有些分析师认为该公司无法突破市场挑战。

6、Shingrix

Shingrix是葛兰素史克的一款新型带状疱疹疫苗,于2017年10月底获得美国FDA批准。当时葛兰素史克在呼吸和HIV等核心治疗领域正面临着困境,但该公司认为Shingrix将具有非常好的增长前景。

根据葛兰素史克公布的业绩报告,Shingrix在2018Q3销售额达到了3.75亿美元,远高于Cowen所引用的2.29亿美元的一致估值。这款疫苗销售确实很好,但现在葛兰素史克已经发现该公司在维持足够的供应方面存在一定的困难。

葛兰素史克2018Q3业绩与去年同期持平,这是一个比较好的结果。该公司现在预计,2018年每股收益增幅将处于先前指导的上限——在8%-10%之间,主要是由于市场对Shingrix的需求远远好于预期。该公司高管们预测,Shingrix的全年销售应该在9-10亿美元之间。

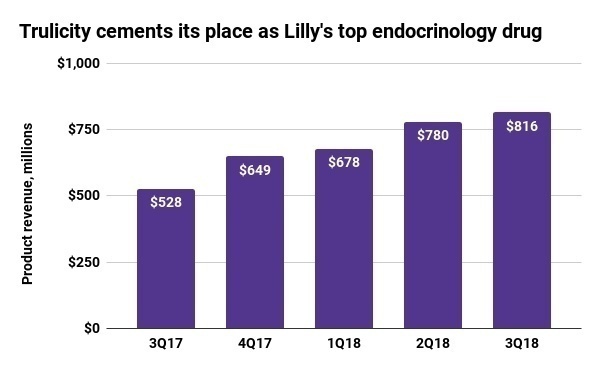

7、Trulicity

Trulicity是礼来的一款2型糖尿病药物。行业分析师之前一致预期该药的销售会非常出色,事实也确实如此。在2018Q3,Trulicity收入为8.16亿美元,同比增长55%。推动销售增长的动力是美国市场的需求及世界其他地区的需求。

不过,礼来的另2款关键增长产品Jardiance和Basaglar的销售额低于行业预期。Trulicity最近取得了一个巨大的临床胜利,在大规模长期心血管预后研究中显著降低了主要不良心血管事件(MACE)事件风险,这些数据可能为Trulicity带来标签扩展,这将帮助该药区别于市面上其他GLP-1受体激动剂,如诺和诺德的Victoza、阿斯利康的Byetta/Bydureon。

瑞士信贷分析师Divan在11月5日给投资者的一份报告中写道:“这显然是一个积极的消息,应该会缓解人们对Trulicity在快速增长的GLP-1市场中竞争能力的担忧。”

来源:新浪医药

版权及免责声明:本网站所有文章除标明原创外,均来自网络。登载本文的目的为传播行业信息,内容仅供参考,如有侵权请联系答魔删除。文章版权归原作者及原出处所有。本网拥有对此声明的最终解释权。

{replyUser1} 回复 {replyUser2}:{content}