迈瑞、新华、理邦、乐普等53家上市械企三季度财报出炉!

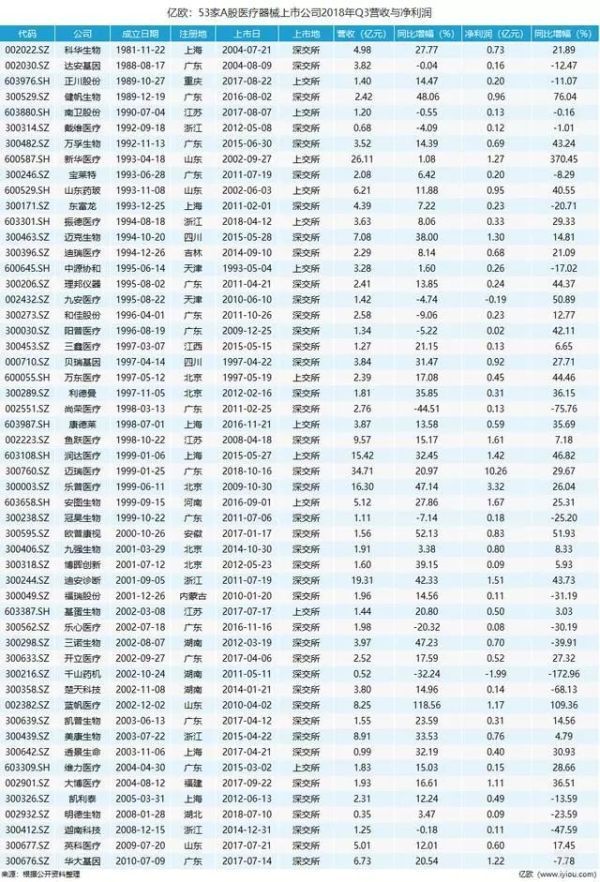

近期,随着A股市场先后披露2018年第三季度报告,国内上市企业医疗器械业绩版图呼之欲出。通过Choice金融终端检索的数据,制成A股医疗器械上市公司Q3营收与净利润信息一览表,以期窥见行业发展现状。

医疗器械是一个政策导向明显的行业,这一点从上述表格的信息亦可看出。53家登陆A股市场的医疗器械企业中,2010年以后上市的就有40家,这背后离不开政策上的影响。在《国家中长期科学和技术发展规划纲要(2006-2020年)》中,“先进医疗设备与生物医用材料”被列入发展的重点领域和优先主题。2011年底,为指导医疗器械科技产业发展,科技部也发布《医疗器械科技产业“十二五”专项规划》,开启我国医疗器械国产化的序幕。

此后,医疗器械更是频繁出现在政府相关文件当中。《全国医疗卫生服务体系规划纲要(2015-2020年)》明确提出,要降低医疗成本,逐步提高国产医用设备配置水平;《中国制造2025》里,也对医疗器械的转型升级和发展做出了重要部署,确定了2020年和2025年国产器械大发展目标。

细分来看,上述53家A股医疗器械上市公司在2018年Q3营收、营收同比增幅、净利润、净利润同比增幅等四个维度上,呈现出不一样的特点。

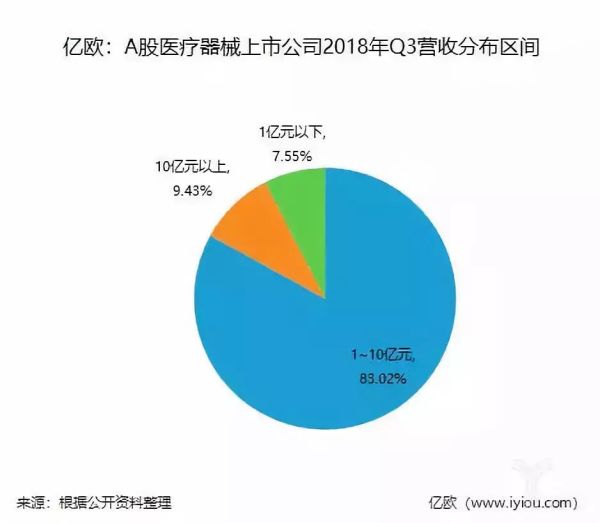

营收区间呈现“橄榄形”,迈瑞医疗稳居首位

将A股医疗器械上市公司2018年Q3营收分为三个区间,分别是1亿元以下、1~10亿元、10亿元以上,对应的占比为依次为7.55%(4家)、83.02%(44家)、9.43%(5家)。其中,1~10亿元区间里,营收范围在1~5亿元的企业有36家。总体而言,各区间之间呈现明显的梯度差异。

2018年Q3营收排名首位的是不久前刚上市的迈瑞医疗。10月底,迈瑞医疗发布了首份成绩单,Q3营收34.71亿元,预计2018年全年营业收入为130亿元-143亿元。除了政策的加持外,这得益于产品的优势。公开资料显示,迈瑞医疗每年研发投入占营收比重超过10%,高于其他A股上市医疗器械企业研发投入的总和。

此外,中国城镇化和人口老龄化程度的提高,也促使体外诊断、制药设备等细分市场的扩容。受其影响,新华医疗、迪安诊断、乐普医疗、瑞达医疗分别有不同程度的业绩增长,营收排名紧随迈瑞医疗之后。

值得注意的是,营收排名前五的企业占据了10亿元以上的营收区间。而除了迈瑞医疗之外,其他四家企业对于产品技术方面也各有布局。

例如,迪安诊断今年7月与美国AgenaBioscience,Inc达成合作,共同推动核酸质谱技术平台与多重DNA基因检测的诊断方案在中国市场的推广;乐普医疗则持续巩固完全可降解支架、完全可降解封堵器、AI-ECGPlatform等技术优势较明显的产品。

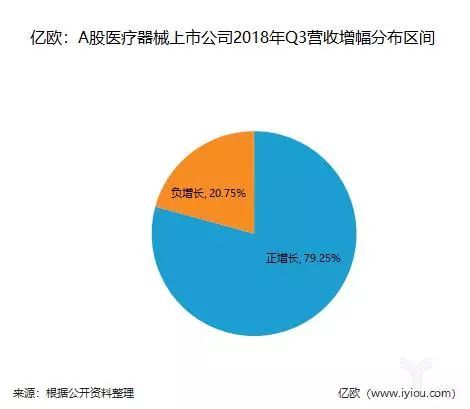

近八成企业营收正增长,蓝帆医疗增幅超100%“一枝独秀”

营收增幅上,79.25%(42家)的企业呈现正增长,而负增长的企业占比为20.75%(11家),分别是:达安基因、迦南科技、南卫股份、戴维医疗、九安医疗、阳普医疗、冠昊生物、和佳股份、乐心医疗、千山药机、尚荣医疗。

从营收增幅排名前五的企业来看,蓝帆医疗表现远超同行,位居第一,实现同比增长118.56%。据了解,蓝帆医疗主要从事医疗手套和健康防护手套的研发、生产和销售,目前主要产品为PVC手套。不过,这一赛道虽然并不热闹,但蓝帆医疗却已获得美国FDA认证、美国NSF食品体系认证、加拿大CMDCAS认证、欧盟CE认证等多国准入资质认证。

除了产品质量以外,蓝帆医疗超100%的营收同比增长率还与今年发生的收购案有关。此前,蓝帆医疗对外宣布,将以58.95亿元收购柏盛国际集团93.37%的股份,这一手笔让蓝帆医疗的商誉和股价大涨,产品销量方面也随之提高。据悉,柏盛国际集团在心脏支架领域的排名仅次于雅培、波士顿科学和美敦力。

此外,欧普视康、健帆生物、三诺生物和乐普医疗增速亦表现不错,增幅维持在50%左右。其中,欧普康视是目前国内市场上唯一获得国家食药监总局颁发的角膜塑形镜产品注册证的生产企业,由于准入门槛和技术壁垒的限制,欧普康视在该赛道上缺乏相应的竞争对手,这也是营收保持在较高增速的原因之一。

健帆生物则专注于血液灌流相关产品的研发、生产与销售,除了国内血液灌流器规模化生产厂家较少之外,今年7月HA130血液灌流器的多中心临床实验结果发布,以及销售人员的增加,也驱动营收有着较高的同比增长。

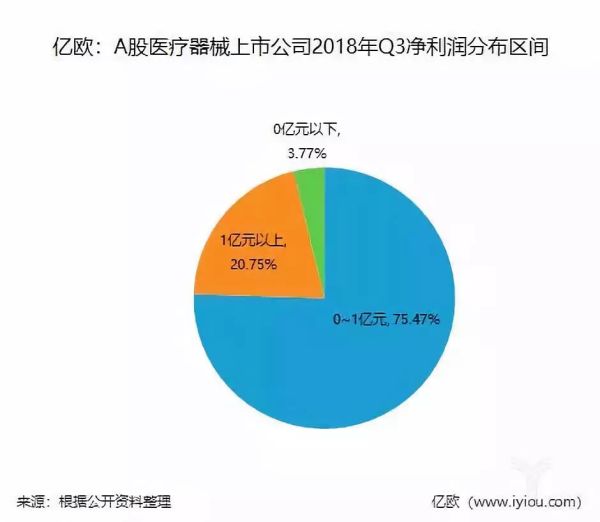

净利润1~10亿元区间是主流,2家企业略有亏损

A股医疗器械上市公司2018年Q3净利润仍然分为三个区间,分别是0亿元以下、0~1亿元、1亿元以上,三者占比依次是3.77%(2家)、75.47%(40家)、20.75%(11家)。

值得注意的是,在营收均为正的情况下,九安医疗、千山药机Q3净利润略有亏损,亏损额分别为0.19亿元、1.99亿元。

据九安医疗公告披露,目前其营收主要来源为iHealth系列、传统硬件产品、ODMOEM产品的硬件等方面。但传统硬件毛利增幅有限,转型后的i系列产品(移动医疗产品)饱受其他同行的竞争压力。此外,研发和市场推广投入进一步加重费用负担,从而波及净利润增长。

以大输液生产线起家的千山药机,近期也因为财务状况表现不佳、高管辞职等原因备受舆论关注。根据千山药机的公告,其与乐福地原股东刘华山等25名特定对象签署的相关协议,由于乐福地2017年度实际净利润低于乐福地原股东的承诺净利润,交易对方需向千山药机进行3.88亿元补偿。然而,补偿金支付期限届满却仍未收到账款,千山药机对应收3.88亿元全额计提坏账准备。

反过来看,Q3净利润排名前五的企业中,迈瑞医疗依旧领先同行,独占10亿元以上梯队。其次分别为乐普医疗、安图生物、鱼跃医疗、迪安诊断。

如果说千山药机是盲目收购夸张导至的财务危机,那么鱼跃医疗就是将并购“消化”的正面例子。公开资料显示,鱼跃医疗在2015年以来,先后收购投资了上械集团、上海中优、曼吉士Metrax、美诺AmsinoMedical,如今已拥有550多种产品品类,覆盖家庭医疗器械、医院设备、临床耗材、医院急救、中医器械、手术器械、药用贴膏和高分子辅料、医院消毒与感染控制等各方面,协同效应逐步凸显。

而安图生物则围绕外诊断试剂及仪器的研发、生产、销售及服务,持续展开布局,尤其是磁微粒化学发光检测试剂的销售,进一步拉动净利润方面的增长。

超三成企业净利润负增长,新华医疗表现最佳

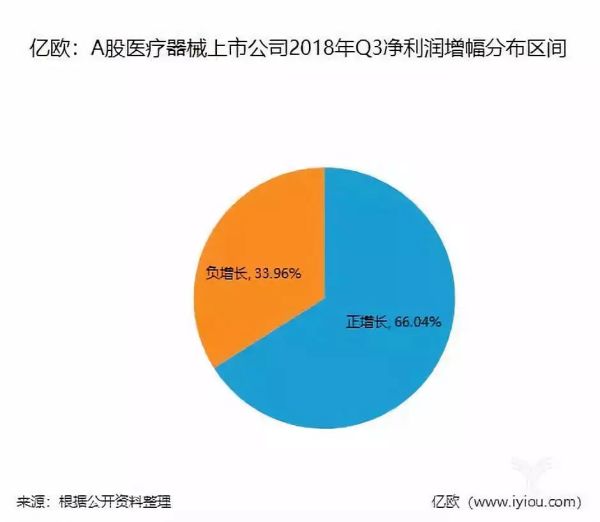

相对于营收的增长情况,净利润同比负增长的企业更多,占比33.96%(18家),而正增长的企业占比为66.04%(35家)。

尤值一提的是,千山药机、尚荣医疗、迦南科技、乐心医疗等企业净利润与营收均呈现负增长,具有一定的协同性;而今年下半年上市的明德生物虽然营收增幅为正(3.47%),但由于营销成本等投入,净利润受其影响为负增长(-23.59%);华大基因则在第三季度接连遭遇舆论危机,净利润也为负增长(-7.78%)。

净利润增幅排名前五方面,新华医疗同比增长了370.45%,远超蓝帆医疗(109.36%)、健帆生物(76.04%)、欧普康视(51.93%)、九安医疗(50.89%),这背后与新华医疗的业务整合有一部分关系。

2018年以来,新华医疗将医疗器械业务板块中的医疗器械产品、环保设备产品和药品及器械经营,调整为按照医疗器械制造产品和医疗器械商贸产品进行管理,资源整合的优势进一步凸显。

来源:小桔灯网

版权及免责声明:本网站所有文章除标明原创外,均来自网络。登载本文的目的为传播行业信息,内容仅供参考,如有侵权请联系答魔删除。文章版权归原作者及原出处所有。本网拥有对此声明的最终解释权。

{replyUser1} 回复 {replyUser2}:{content}